O QUE É O SOLVENCY II?

A 25 de Novembro de 2009, o Parlamento Europeu e o Conselho da União Europeia aprovaram a Diretiva n.º 2009/138/CE, o regime Solvency II, que visa reestruturar o enquadramento legal do setor das seguradoras europeias. A Diretiva Solvency II pretende reunir num único mecanismo todas as diretivas que regulavam o setor, permitindo às seguradoras melhorar o seu desempenho entre os requisitos de capital e os riscos inerentes ao setor.

A EIOPA (European Insurance and Occupational Pensions Authority), autoridade supervisora do setor segurador, visa um melhor enquadramento legal dos mercados europeus que irá proporcionar às seguradoras as ferramentas necessárias para um melhor funcionamento do mercado interno. Desta forma, a EIOPA pretende aproximar as legislações de todos os Estados-Membro da UE, eliminando as divergências existentes nos reguladores nacionais.

O Solvency II vem substituir o seu antecessor, Solvency I, implementado na década de 1970 e, como tal, necessitava de uma grande restruturação ao nível da solvência, da avaliação e análise de risco e da supervisão dos reguladores e das próprias seguradoras.

Os requisitos originais do Solvency I permitiram à União Europeia implementar um dos mais competitivos mercados de seguradoras no mundo. Os diferentes países-membros regulavam o mercado de um modo autónomo mas sempre de acordo com algumas regras difundidas por toda a UE. Esta liberdade dada a cada regulador nacional tornava menos exigente o controlo exercido pelas autoridades no que toca à análise e avaliação das obrigações. Por outro lado, os requisitos de capitais adequados ao risco das seguradoras eram bastante rudimentares, não existindo qualquer tipo de provisões do que toca às revisões de risco. Embora tenha aberto caminho para os requisitos mínimos de capital, o Solvency I tornou-se obsoleto e não foi capaz de acompanhar a evolução dos mercados europeus, dando espaço para a entrada em vigor de um novo conjunto de regras mais exigentes.

O Solvency II visa complementar e substituir algumas metodologias e requisitos que enfraqueciam o Solvency I, nomeadamente ao nível de uma visão mais económica, e não tanto contabilística, permitindo uma melhor gestão do mercado das seguradoras, incentivando a uma supervisão mais eficiente dos riscos inerentes a esta indústria. O objetivo principal passa pelo abandono das diferentes restrições de solvência adotadas individualmente, passando a existir uma estrutura económica única baseada no risco. Esta necessidade aparece do facto de o risco ser inerente a todas as operações no mercado das seguradoras, estando dependente de muitos fatores internos assim como do próprio capital e da sua avaliação.

Desta forma, com a entrada em vigor do Solvency II, as seguradoras europeias veem-se forçadas a olhar para os seus resultados e a implementar medidas financeiras que permitam o apuramento de informações mais fidedignas e transparentes. Uma novidade, face ao Solvency I, é a introdução dos chamados testes de stress que visam melhorar a gestão geral das seguradoras assim como determinar as suas necessidades de capital.

Com a passagem do Solvency I para o Solvency II, a EIOPA (European Insurance and Occupational Pensions Authority) tem como objetivo:

- Promover maior harmonização e transparência

- Incrementar a supervisão e regulamentação

- Melhorar a proteção do consumidor

- Aumentar a competitividade

- Adequar os requisitos de capital

Com estes objetivos, a EIOPA pretende que as seguradoras reúnam todas as condições necessárias para poder exercer a sua atividade em todo o espaço da UE, sem existirem obstáculos por parte das entidades reguladoras quanto à prestação de serviços de seguradoras estrangeiras no seu território nacional. Desta forma, a harmonização introduzida com o Solvency II irá permitir uma melhor cooperação e reconhecimento entre todas as entidades de supervisão dos Estados-Membros, assegurando a existência de um único sistema.

PORQUÊ O SOLVENCY II?

O Solvency II, que representa a maior alteração na regulamentação do setor das seguradoras na UE nas últimas décadas, chega como uma peça importante da estrutura da regulamentação pois tem como objetivo proteger as seguradoras, identificando os principais riscos a que estão sujeitas, e assegurar a solvabilidade, a longo prazo, dos prestadores de seguros.

Com as diferentes carteiras de clientes que as seguradoras detêm, estas estão sujeitas a diferentes graus de risco e, por essa mesma razão, a regulamentação do Solvency II estabelece o critério base para calcular o capital necessário para gerir o seu negócio de acordo com o risco que enfrentam, criando uma ligação direta entre os dois que irá provocar alterações profundas nas seguradoras. Desta forma, o Solvency II aumenta o foco sobre a gestão de riscos em todas as seguradoras.

A implementação das novas regras do Solvency II será assegurada pela supervisão dos reguladores nacionais de cada Estado-Membro. Cabe às autoridades desses países assegurar que o setor das seguradoras mantém o bom funcionamento, proporcionando às empresas todas as condições necessárias para garantir que a sua atividade está enquadrada na regulamentação do Solvency II.

Com esta diretiva, a EIOPA pretende implementar uma ferramenta regulamentar com um caráter económico assente no risco, instigando as seguradoras a implementar uma gestão de risco mais eficaz e com princípios de avaliação de ativos e passivos mais rigorosos.

COMO FUNCIONA

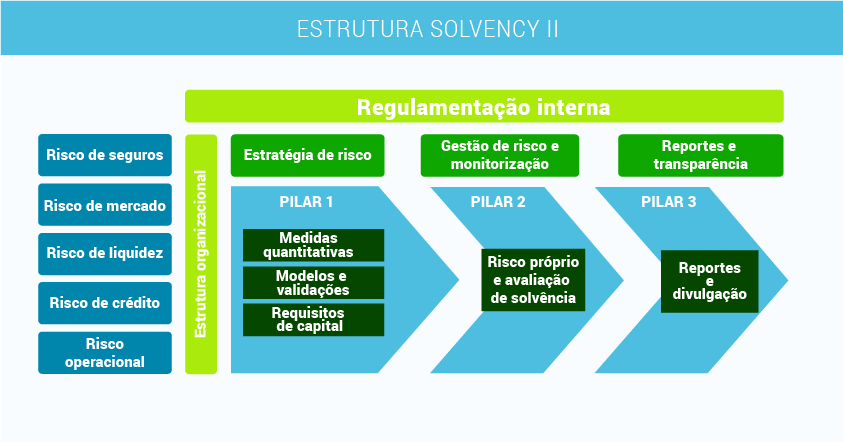

Com uma estrutura similar aos Acordos de Basileia II do setor bancário, a EIOPA agrupa os diferentes requisitos do Solvency II em três pilares que incluem requisitos quantitativos e qualitativos e elementos focados no capital, no risco, na supervisão e na divulgação.

- Requisitos de capital:

- SCR - Solvency Capital Requirement

- MCR - Minimum Capital Requirement

PILAR 1 Demonstrações dos Recursos Financeiros

- Sistema de gestão de risco efetivo

- Identificar e medir o risco de acordo com o capital necessário

- Definir uma estratégia de risco a longo prazo

PILAR 2 Gestão e Supervisão

- Maior transparência junto dos reguladores e do público

- Divulgação dos requisitos, fornecendo a informação necessária

PILAR 3 Reportes e Divulgação

PILAR 1

O primeiro pilar do Solvency II está focado nas medidas quantitativas, certificando que as seguradoras estão a promover uma boa gestão de risco, alinhada com os requisitos de capitais necessários para suportar todos os fatores de risco presentes no seu balanço (tanto ativo, como do passivo).

A adoção de uma abordagem orientada para o balanço por parte do Solvency II, em contraste com a conta de exploração

do Solvency I, prevê que o Solvency Capital Requirement (Requisito de Capital de Solvência) corresponda ao Value at

Risk (valor em risco) das seguradoras, com um nível de risco de 0.5% durante o período de um ano. Por outro lado,

prevê-se também o Minimum Capital Requirement (Requisito Mínimo de Capital), ou seja, o valor mínimo possível dos

recursos financeiros que as seguradoras podem atingir.

- Os requisitos quantitativos definidos pelo Pilar I do Solvency II podem ser divididos em seis componentes:

- Avaliação de Ativos e Passivos

- Provisões Técnicas

- Fundos Próprios (Capital)

- SCR - Solvency Capital Requirement

- MCR - Minimum Capital Requirement

- Investimentos

PILAR 2

O segundo pilar do Solvency II pretende fortalecer o sistema de gestão de risco, implementando elevados padrões de controlo interno das próprias seguradoras que permitem uma maior eficácia na gestão do risco. Os requisitos qualitativos do Pilar II do Solvency II asseguram que o quadro regulamentar vai ao encontro das políticas de risco internas das seguradoras.

Este pilar inclui, ainda, o OSRA (Own Risk and Solvency Assessment), uma avaliação interna que as seguradoras fazem ao seu risco, aos requisitos do capital correspondente e aos recursos de capital necessários.

PILAR 3

O Pilar III tem por base a transparência e os requisitos da divulgação de informações, tanto para os reguladores como para o público, aumentado o controlo exercido dentro das seguradoras. Desta forma, os reguladores têm acesso a toda a informação necessária para garantir o cumprimento do Solvency II.

- Existem três tipos de relatórios:

- QRTs – Quantitative Reporting Templates

- SFCR – Solvency and Financial Condition Report

- RSR – Regular Supervisory Report

O maior desafio colocado pelo Pilar III do Solvency II é a entrega da informação pretendida em formato XBRL e validada de acordo com as regras impostas pela EIOPA.

A partir de 1 de Janeiro de 2016, as seguradoras europeias enfrentam este novo desafio com a implementação do Pilar III da nova regulamentação Solvency II.

O Solvency II apresenta-se, assim, como a melhor ferramenta das seguradoras para assegurar uma eficiente gestão de risco por parte dos supervisores internos, permitindo identificar os principais riscos enfrentados e adequando os processos e procedimentos a essas necessidades.

Para enfrentar os desafios apresentados, nomeadamente, pelo Pilar 3 do Solvency II, a Quidgest desenvolveu o Q2Solvency com o objetivo de simplificar o cumprimento das exigências impostas pela EIOPA.

A solução Q2Solvency, desenvolvida com base na plataforma Genio da Quidgest, uma solução completa e de fácil integração com outros sistemas, que fornece as ferramentas necessárias para o tratamento de dados e criação de reportes em formato XBRL, conforme as diretrizes do Solvency II.

FAQs

O que é o Solvency II?

É um novo conjunto de regras que regem como as seguradoras são financiadas e geridas. Com mais de 10 anos de desenvolvimento, o Solvency II altera todo o setor implementado regras que transformam o negócio das seguradoras.

A quem se destina?

Todas as seguradoras da UE.

Quem não está abrangido?

A Suíça, Estados Unidos da América e Ásia, embora a maioria dos países tem uma regulamentação própria com um objetivo semelhante ao Solvency II.

Quem está no comando?

A EIOPA (Autoridade Europeia dos Seguros e Pensões Complementares de Reforma), o regulador da setor segurador da União Europeia, mas cabe aos reguladores nacionais a implementação das regras do Solvency II.

Como funciona?

No âmbito do Solvency II, prevê-se que as seguradoras tenham um nível de confiança de 99.5% em como conseguem suportar perdas inesperadas, para o horizonte temporal de um ano. A regulamentação segue uma norma baseada no risco onde uma seguradora com um risco maior necessita de tomar mais precauções quanto à sua política de risco. Esta regulamentação do Solvency II está dividida em três pilares: o primeiro é o pilar quantitativo, onde se define o capital necessário; o segundo pilar, com medidas qualitativas que permitem uma maior eficácia na gestão de risco; e o terceiro pilar, que abrange toda a divulgação pública, pretende tornar o setor mais transparente, dando a oportunidade dos clientes conhecerem e avaliarem as seguradoras.

Quem sai beneficiado?

Grupos grandes e diversificados que têm as capacidades e os recursos para desenvolver ferramentas que permitam calcular os requisitos mínimos de capital. Os modelos internos de cálculo de capital costumam beneficiar estas seguradoras uma vez que o capital mínimo é inferior aos modelos utilizados pelas reguladoras. Por outro lado, existem benefícios para as seguradoras que diversifiquem o seu negócio, pelo que estas saem favorecidas face às seguradoras com negócios mais específicos. Apesar disto, as seguradoras que diversificam para outros países podem encontrar alguns obstáculos no que toca à regulamentação nacional do país caso este não esteja abrangido pelas normas do Solvency II, ou semelhantes.

Quem sai prejudicado?

Ao contrário do ponto anterior, as seguradoras mais pequenas com negócios mais específicos veem-se com maiores dificuldades em lidar com os novos requisitos impostos pelo Solvency II, nomeadamente no que toca aos requisitos mínimos de capital.

Qual a principal preocupação?

O dado mais importante a ter em conta no Solvency II é o Requisito de Capital de Solvência (SCR na sigla inglesa), valor que deve ser correspondente ao valor em risco dos fundos próprios.

O que se segue?

A 1 de Janeiro de 2016 a última etapa do Solvency II entrou em vigor dando início à fase de implementação do terceiro pilar,

ou seja, a prestação de informação às autoridades reguladoras e ao público em geral.